日本ではまだ認知度が低く、その言葉すら知らないという方も多かった「ファクタリング」ですが銀行をはじめとする金融機関での融資審査が厳しくなっている昨今ファクタリングへの関心が高まってきております。

ファクタリングは融資でも借入でもありません。そのため、最も安心かつ効率的な資金調達法であると考えています。

本記事では給料ファクタリングの基礎となる事業者向けへのファクタリングサービスについてまとめてみましたのでご覧ください。

目次

ファクタリングについて

ファクタリングとは「企業様と取引企業様との間で既に発生している売掛金を事前に買い取ることで、即座に現金化する」資金調達を支援するサービスです。

ところで皆さまは『売掛金』とは何なのかご存知でしょうか?「そんなの事業主なんだから当然知ってるに決まってるよ!」なんてお叱りを受けてしまいそうですが、弊社へお問い合わせをいただくお客様の中には、「売掛金ってなんですか?」「売掛金はどうすれば作れますか?」といった疑問を抱えていらっしゃる方が意外と多いのです。

『売掛金』はファクタリングサービスを受けるにあたって、最も重要な鍵となります。もっと厳しく言えば、『売掛金』がなければファクタリングサービスを受けることが出来ません。

では、そもそも『売掛金』とは何なのか?どうすれば『売掛金』が発生するのかを具体的に紐解いてみましょう。

株式会社をはじめとする企業様にも、個人事業主様にも必ずお取り引き先のお客様がいらっしゃるはずです。そのお客様方に対して販商品やサービス等を販売する取引が行われるかと思いますが、それらの代金が即時支払われるといったケースは極まれで、その多くが後日入金ですよね。大半は1ヶ月後、場合によっては数ヶ月間をかけて支払われる分割払い等、契約内容によってそれぞれかと思われます。

これら通常取引の中で、会計処理上の未収入金こそが『売掛金』なのです。別の角度から申せば、代金を受領する債権でもあります。もっと砕けた表現をするならば、馴染みの飲食店さんでツケにしている未払金とでも申しましょうか(笑)。ちなみに、滞納金ももちろん『売掛金』ではありますが、原則として1年以内に回収が見込まれる未収入金であることも併せて覚えておきましょう。

このように、お支払いを約束された取引先をお持ちの企業様・事業主様には『売掛金』が生じているわけです。

これで、前述した「企業様と取引企業様との間で既に発生している売掛金を事前に買い取ることで、即座に現金化する」という、ファクタリングサービスの大まかな説明もご理解いただけるかと思います。

『売掛金』は、ビジネスにおける企業間の信用取り引きの一種です。ですので、お取り引き先の企業様の経営状態が悪化すれば『売掛金』を回収できなくなるリスクも伴うことを忘れないでください。

ファクタリングのメリット

ファクタリング利用するにあたって必要不可欠な「売掛金」についてご説明いたしましたが、ご理解いただけたでしょうか?

今回は、資金調達に非常に便利なファクタリングのメリットについてご説明いたします。

まず、一つ目の大きなメリットは資金調達が簡単でスピーディーにできること。

そうです、即日現金化が可能という事です。企業間の取引は、現金払いではなく掛け売りでの取引が一般的です。しかし、売掛先から支払いされるまでには時間がかかることがほとんどで、なかなか現金化できず資金繰りがスムーズにいかないなんてこともしばしば…

そんな時にファクタリングが利用できればそれを回避できる上に、審査次第では即日入金可能な場合もあるので、急な資金が必要な時にはぴったりです。

二つ目に、ファクタリングは“借り入れ”ではないということ。

よって保証人も担保も必要ないのです。金融機関から融資を受けると『借入金』となり、利子が発生します。また、経営状態を重視され、審査も慎重で厳しく、拒否されることも少なくありません。しかしファクタリングは、売掛債権の買い取り、譲渡である為、保証人や担保も不要で審査も通りやすく、利子も発生しません。また、決済書上で赤字が増えることもないので、信用情報への影響がないのも大きなメリットといえるでしょう。

三つ目は、売掛先が万が一倒産しても、譲渡金を返済する必要がないことです。売掛先が未払いの場合も、その責任を負う必要はありません。

このようにファクタリングサービスは、借りない資金調達方法として資金繰りに非常に便利で安心してご利用いただけます。

資金調達にお悩みの際は、ファクタリングを検討してみてはいかがでしょうか。

ファクタリングと債権譲渡の違い

ファクタリングとは、「借りない資金調達」です。融資でもビジネスローンでもありません。企業様と取引業者様との間で既に発生している売掛金を事前に買い取ることで、即座に現金化するという仕組みです。

一方の債権譲渡は、債権者が債権を他人に譲渡、移転することです。

債権を回収する専門業者へ未払いの債権を譲渡し、代わりに回収を行ってもらいます。

これは、相手企業からの支払いが遅延している場合や、支払が望めず、現金が手に入る保証が無い場合に行うものです。

また、これを「債権譲渡契約」と呼びます。この「債権譲渡契約」は、債権の譲渡人(旧債権者)と譲受人(新債権者)の間で交わされ、譲渡人と譲受人の合意があれば成立します。債務者の承諾は必要ありません。

しかし、債務者が債権を譲渡されたことを知らなかったらトラブルにもなり兼ねません。

例えば、何も知らない債務者は、旧債権者に支払いをするかもしれません。また、旧債権者が新債権者以外の人に、二重に譲渡しているかもしれません。

このような問題が起こらないように、債権の譲渡は、債務者への「債権譲渡通知」が必要です。

債権譲渡通知は確定日付のある証明によって行わなければなりません。これにより、いつ債権が移転したのか明確にできます。また、通知が届く前に返済してしまったというような行き違いが生じても、確定日付があれば問題ありません。

このように、ファクタリングと債権譲渡は似ているようで全く違うものなのです。

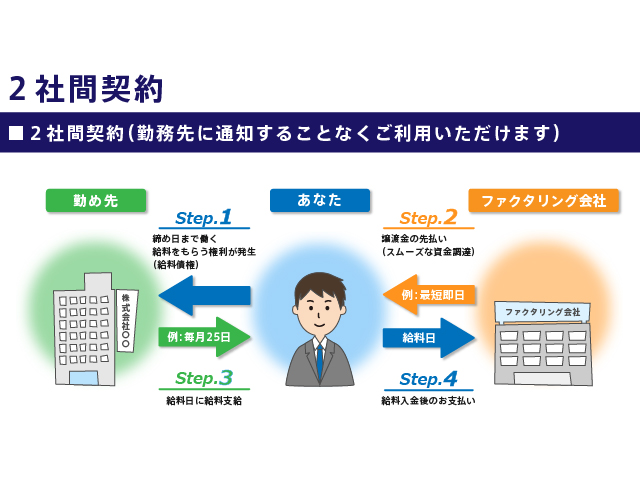

2社間取引

ファクタリングには通常、2社間取引と3社間取引があります。

まず、3社間取引とは「ファクタリング利用会社」「ファクタリング会社」「売掛先」の3社が関係します。2社間取引と比べて、貸し倒れのリスクが少ないため、手数料が安くすみます。そして、3社間取引とは違い「ファクタリング利用会社」「ファクタリング会社」のみでのやり取りが2社間取引です。

その大きな違いは、2社間取引の場合、売掛先に通知することなく資金調達ができるというところ。ファクタリング利用者の中には、「売掛先に知られたくない」という方も多いのではないでしょうか。

なぜなら、ファクタリングを利用していることで、売掛先に「この会社、資金繰りが厳しいのかな」「倒産されたら困るな」「今後の取引を止めようかな」などと思われてしまうかもしれないからです。そうなると、今後の取引に影響が出てきます。

しかし、2社間取引のファクタリングを利用すれば、売掛先に知られることなく資金調達ができ、信用に影響を与えることもありません。

では、2社間取引のファクタリングは、どのような仕組みなのでしょう。

ファクタリング利用者が申し込み後、ファクタリング会社の審査に通れば、すぐに売掛金買い取りの契約となります。契約後、ファクタリング会社からファクタリング利用者に、買い取り金が支払われます。

その後、売掛先からファクタリング利用者に売掛金が支払われたら、それをファクタリング会社に支払います。これが、2社間取引のファクタリングです。

2社間での取引なので、資金調達がスムーズで速いのもメリットといえるでしょう。ファクタリングをご検討中の方は、2社間、3社間、どちらが良いか考えて利用しましょう。

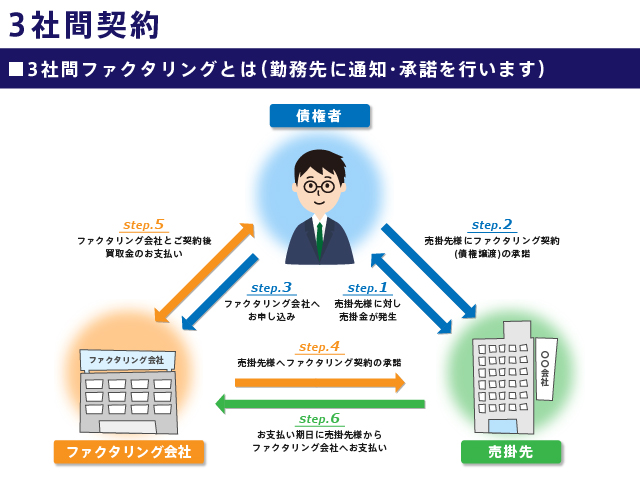

3社間取引

ファクタリングの2社間取引について説明いたしましたが、ご理解いただけたでしょうか?ここでは、その時にも少しだけ紹介した「ファクタリングの3社間取引」について詳しくご説明します。

まず2社間取引とは、「ファクタリング利用会社」「ファクタリング会社」のみでのやり取りでしたね。それと違って3社間取引は、「ファクタリング利用者」「ファクタリング会社」「取引先企業」でのやり取りです。

売掛金が発生したら、ファクタリング利用者はファクタリング会社を利用する旨を取引先企業に通知し承諾を得ます。それから、ファクタリング会社に申し込みをします。その後、ファクタリング会社から取引先企業に、ファクタリングの申し込みがあったことを通知します。

ここで無事に承諾を得ることが出来れば契約成立です。契約後、ファクタリング会社からファクタリング利用者に売掛債権の買い取り金が支払われます。

取引先企業は期日が来たら、ファクタリング利用者に支払うはずの売掛金を、ファクタリング会社に入金して取引完了。

これが、3社間取引の流れです。

2社間取引と比べると、ファクタリング会社にとってリスクの少ない取引方法のため、買い取り額が高くなりやすく、審査も緩いという特徴があります。

取引先企業への通知と承諾が可能なら、手数料が安い3社間取引を利用したいところですね。

ファクタリングを装った闇金業者にご注意!

〜2017年の主な闇金事件から〜

ファクタリング会社は、売掛債権を簡単に素早く現金化できる為、資金調達に非常に便利で、資金繰りに困っている事業主様の頼もしい味方となっています。

しかし最近では、ファクタリングを装った新手の闇金融が横行しているとして、悪徳業者への注意を呼び掛けています。

例えば、2017年1月に、貸金業法違反の疑いで闇金業者が逮捕されるという事件がありました。これは、運送会社を経営している男性に対して、ファクタリングを装い50万円の現金を貸し付けしたというものです。貸金業法の登録は行っておらず、売掛金を担保にして高利貸しを行っており、売掛金を買い取るファクタリングとは全く違うサービスでした。その融資額は3億円を超えており、1億円以上の儲けを得ていました。

また、5月にもファクタリング会社を装った闇金業者が摘発されるという事件がありました。無登録で貸金業を営み、現金計60万円を貸し付けて法定利息の40~48倍となる利息計25万円を受領し、貸金業法(無登録営業)と出資法違反(超高金利)の疑いで、実質経営者ら7人を逮捕したというものです。

このような被害をなくす為に、警察もファクタリングを装った闇金業者の取り締まりを強化し、本格的に捜査を行っていますが、手口が巧妙化した闇金業者の逮捕は困難を極めているそうです。

その為、利用者はその被害者にならないためにも、ファクタリング会社を選ぶ際は十分に注意が必要です。

重要なのは、きちんとしたファクタリングサービスを行っている会社かどうかを調べることです。利用者に安心感を与えるために『ファクタリングサービス』という看板を掲げた闇金業者もあります。例えば、担保や保証人を求めてくる会社や、中身をきちんと説明しない、契約書を作らない等、手続きが雑な会社にはご注意ください。

契約の際には、事前に契約書をしっかりと確認し、悪徳業者の被害に遭わないように対策を行いましょう。

これから資金調達・ファクタリングをお考えの方へ

銀行をはじめとする金融機関での融資審査が厳しくなっている昨今。

せっかく計画した新会社の設立や新規時事業の立ち上げなど、皆様が思い描いた夢のビジネスを資金不足によって諦めてしまってはいませんか?

そして止むを得ない事情があってカードブラックになってしまった方、審査に通らなくて突然の金策に悩みを抱えている個人の方

ファクタリングは融資でも借入でもありません。そのため、最も安心かつ効率的な資金調達法であると考えています。

すぐにご利用いただく必要はございません。「もっとファクタリングの事を詳しく知りたい」「本当に借入ではないのか」「給料ファクタリング会社は危険ではないのか」等、皆様のお役に立てるような充実したコンテンツや最近の的確な情報を数多く発信して参りますのでブックマークして頂き有効利用して頂けると幸いでございます。

即日現金化のミライチケット

即日現金化のミライチケット  買取サファリ

買取サファリ

i‐Market

i‐Market

|口コミや評判をまとめて解説-320x180.jpg)